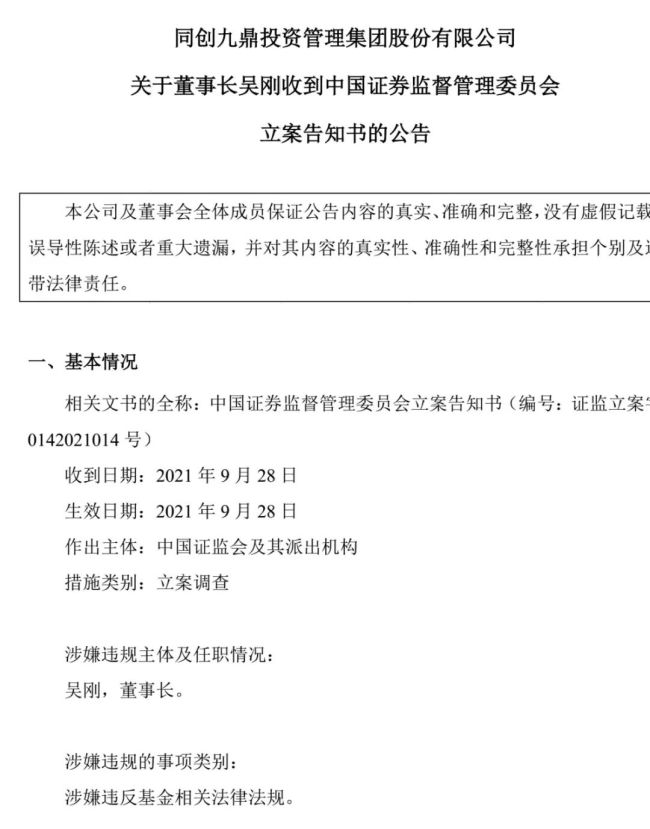

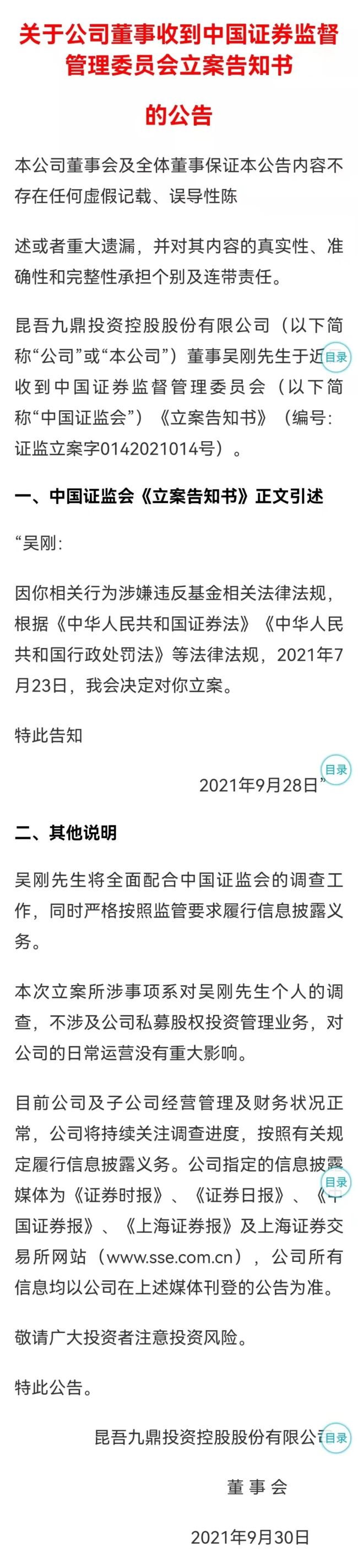

投资9月29日晚间公告,公司董事吴刚近日收到中国证监会《立案告知书》。因其相关行为涉嫌违反基金相关法律法规,7月23日,证监会决定对其立案。新三板挂牌的也同时公告,董事长吴刚被立案调查。

.jpg) 集团董事长吴刚被立案调查,涉及旗下的公募基金公司

集团董事长吴刚被立案调查,涉及旗下的公募基金公司

投资9月29日晚间公告,公司董事吴刚近日收到中国证监会《立案告知书》。因其相关行为涉嫌违反基金相关法律法规,7月23日,证监会决定对其立案。新三板挂牌的也同时公告,董事长吴刚被立案调查。

据接近相关内情的人士称,这次立案调查可能涉及吴刚违反基金公司治理规定。吴刚本人并未在旗下的公募基金公司担任管理职务,但曾指示要求旗下公募基金公司发行的某支基金产品清算事宜,以尽早收回资金,降低风险。根据基金相关法律法规,公募基金管理人的股东不得未依法经股东会或者董事会决议擅自干预基金管理人的基金经营活动,其指示要求清算等行为涉嫌违反上述规定。

据悉,投资旗下公募为九泰基金。

另据该人士透露,涉及该基金产品主要出资人为集团自有资金,目前该基金产品已经清算完成。根据基金法规定,如果上述行为属实,其个人很可能会受到相应的处罚。

公告称,本次立案所涉事项系对吴刚先生个人的调查,不涉及公司私募股权投资管理业务,对公司的日常运营没有重大影响。

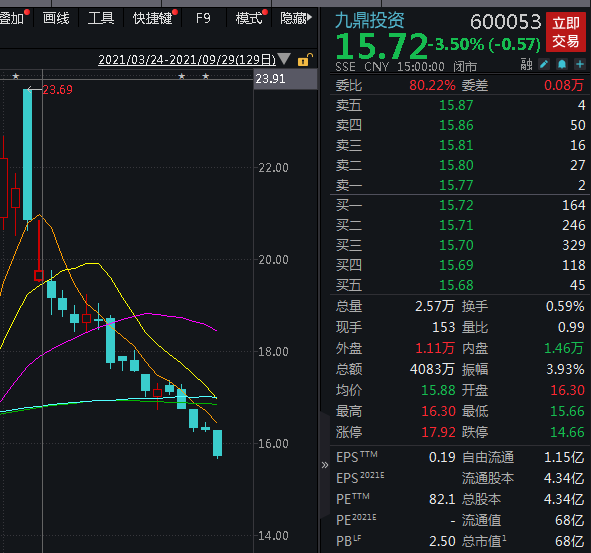

资料显示,投资股价自9月初已暴跌超30%。最新股价15.72元,市值68亿元。

截至6月底,股东户数1.89万户。

在此之前,集团立案近3年后,于今年1月公布处罚结果。因涉嫌利用他人账户从事证券交易,集团控股股东被罚没6亿元;因信息披露违规,集团被罚款60万元,控股执行董事、集团董事长吴刚合计被罚40万元。

曾经千亿市值

2018年爆雷风控

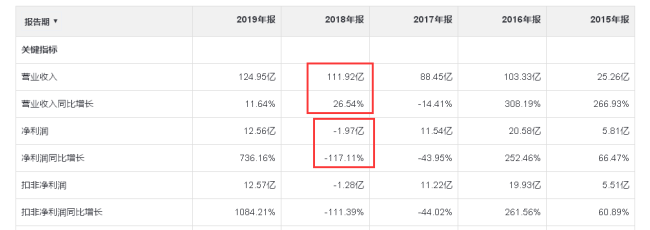

作为曾经投资界最出名的私募基金,集团可谓是“红极一时”。资料显示,2014年4月集团登陆新三板,挂牌前私募融资35亿元。这笔融资以每股6.1元的价格向138名股东发行股份579.79万股,发行对象138名。其中,向7名原股东发行股份45.05万股,向131名新股东发行股份534.74万股。由此可见,股东对集团的看好。挂牌后,集团进入全盛发展时期。在“基金份额换股权”、“蛇吞象”式收购中江集团等一系列收购和扩张后,集团市值一路大增,最高达到1024.50亿元,坐上新三板市值“第一把交椅”。然而,高峰也是顶点。在2015年6月8日以后,集团就一直处于“拟筹划重大资产重组”停牌状态,截至2018年2月9日,集团累计停牌自然日已达978天。复牌后,集团是负面缠身。其中包括:在新三板停牌长达三年,复牌后股价直接打骨折。数据显示,2018年3月30日,集团的股价为3.42元,而复牌前公司在2015年6月5日的股价最高曾触及50元。之后,女员工因不满未兑现其薪酬承诺离职;创始人吴刚又爆出一系列惊人投资价值言论,引起舆论关注……然而,在这些负面消息中,最引人侧目的是,合伙人吴强的“撞人”一事。该事爆出旗下私募基金隐瞒资金去向、风控虚设,相关理财产品或涉欺诈等惊人问题。据媒体报道,吴强是集团董事长吴刚的弟弟,在这一恶性撞人事件中,涉及到九州证券发起的资管计划。该资管计划被媒体认为是涉嫌投资欺诈,涉嫌通过虚假宣传募集资金,隐瞒资金真正去向,杜撰虚假风控体系,以无抵押、无担保、纯信用的方式将资金发放给一家根本并不具备贷款资格和承贷能力的网络公司。由于集团持有九州证券近90%的股权,因此相关产品也被认为是集团风控存在问题的最大证明。在这一背景下,2018年集团业绩急转直下。数据显示,当年公司营业收入虽然达111.92亿元,同比增长26.54%,但净利润却为-1.97亿元,同比下滑17.11%。

至此,证监会也开启了对集团长达三年的立案调查。

出售富通保险稳业绩

2020年利润或也不好看

也就是集团被证监会立案调查之后,其参投的多起IPO项目也被监管层内部暂缓审核。梳理发现,2018年集团几乎全年IPO项目“颗粒无收”。在此背景下,集团采取了一路退出的策略。据不完全统计,江山欧派、金能科技、绝味食品、博士眼镜、诚意药业、皇庭国际、欧普康视、科林电气、中旗股份、惠达卫浴、新天然气和川恒股份等公司均经历了一轮大规模的减持。其中,减持方就是集团旗下的上市平台——投资(600053)。受累于控股股东,投资在2018年的业绩也不佳。数据显示,当年公司营业收入为1.02亿元,同比下降68.50%,净利润为2.83亿元,同比下滑7.24%。当然,在业绩变脸之后,集团也遭遇了一系列的监管拷问。2019年3月末,集团曾因宣布将一年前的增持计划延期一年执行,遭到监管层火速下发问询函给予警示。2019年5月24日,交易所对集团下发2018年年报问询函,要求其回答高负债情况下为何仍对外借款、质押比居高不下、坏账等问题。同时,交易所还要求公司解释在目前高资产负债率的情况下,仍对全资子公司JDI公司提供无息借款的原因。总之,业内人士认为,一系列的拷问都说明了集团无论在资金还是公司治理方面都出现了严重问题。数据显示,截止2018年年末,集团总资产为960.76亿元,总负债为633.66亿元,资产负债率高达69.65%。对此,一位金融业人士表示,作为金融类公司,资产负债率超过50%意味着公司的很多项目都有成为坏账的可能。“集团以私募基金闻名,涉及多个PE项目。一旦PE投资失败,该笔投资资金将是血本无归的风险!”该金融业人士认为。为了降低资产负债率,2018年集团也紧急变卖旗下最值钱的资产——富通保险。2019年三季度季报显示,在出售富通保险前,当期公司现金流净额为-24.81亿元。而完成资产出售后,截至2019年底,公司现金流回正,达到23.90亿元,但依然比同期减少了60多亿元。然而,这一情况并没有维持多久,2020年集团集团再次变脸。其中,一季度营业收入为7.53亿元,同比下滑71.62%。截止到2020年三季度,公司营业收入为14.95亿元,同比下滑76.43%!虽然同期净利润为3.31亿元,但集团并未该2020年业绩作出预告。根据此前投资对2020年的业绩预告,预计净利润同比大幅减少,再加上控股股东集团连续质押股票来看,有人推测,2020年集团的业绩可能也并不怎么好看。

创始人吴刚

从熟知法规到操纵他人账户

对于集团的衰落,有人认为,这与创始人吴刚有着紧密的关系。根据证监会对集团的调查结果,这6亿元的罚没就是由吴刚一手“策划”的。在挂牌新三板后,集团不仅在第二次22.5亿元的定增中,隐瞒实际股东人数超过200人的这一事实。还在创始人吴刚的指示下,操纵他人账户进行证券交易。根据调查公告,2014年4月在集团挂牌新三板后的第二次发行股票过程中,公司控股股东控股与钱国荣、王尔平、张征、易彬、冯源5人签订《借款协议》,分别向控股借款3.9亿元、3.75亿元、3.25亿元、2.23亿元、3.05亿元,用途皆为认购集团定向发行股票。按照协议约定,控股有权随时要求钱国荣等5人将其所认购的集团定向发行股票,按照发行价格,转让给控股或控股指定的第三方。但在同日,钱国荣等5人就分别将证券账户以及增发股票委托给集团创始人吴刚管理。结果,2014年8月12日至2015年4月期间,吴刚指就使相关人员操作“钱国荣”等5个账户卖出集团3.75亿股,获得实际盈利6837.25万元。在2015年5月25日至26日,控股通过“冯源”这一账户,在新三板卖出2159万集团股份,获得了税后实际盈利4.33亿元。控股通过违规进行证券交易,合计盈利5.01亿元。有人认为,这5.01亿元的盈利最后进了谁的腰包是显而易见的事。但根据资料,吴刚在创立投资之前,曾是证监会某处处长。并且,在升任处长前,吴刚就职于机构监管部检查一处、风险办一处。可以说,对于风控和相关监管法规,吴刚应该是再熟悉不过了。但问题是此次6亿的罚没,就是涉及操作他人股票账户,这在业内人士看来,完全是知法犯法。此次立案,只能算是大案余波。

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)